Pincha aquí para ir a la reunión informativa del curso 24-25

¿Por qué preparar esta Oposición?

- Es una oposición que se ha convocado todos los años sin ninguna omisión desde 1985.

- En este año 2.024 se han ofertado 473 plazas y todo parece indicar que la convocatoria de numerosas plazas para TÉCNICOS DE LA HACIENDA PÚBLICA va a tener gran continuidad en los próximos años, en torno a 400 plazas por año.

- El sistema de selección es de Oposición Libre, habiéndo también promoción interna para los Agentes de Hacienda Pública.

- La titulación exigida es Grado universitario.

- Obviamente el personal al servicio de la Administración del Estado goza de todos los derechos propios de cualquier funcionario (permisos, total estabilidad laboral hasta la jubilación, etc.).

- Al ser una oposición nacional, se puede obtener destino en las Delegaciones o Administraciones de la Agencia Estatal de Administración Tributaria de cualquier capital de España o municipio importante. Los que consigan las mejores calificaciones podrían elegir destino en su capital o provincia (si hubieran plazas). Quién consiga plaza fuera de ella podrá obtener destino en ella cuando cuente con suficientes puntos en el concurso de traslados.

¿Dónde se trabaja?

Al ser una oposición nacional, se puede obtener destino en las Delegaciones o Administraciones de la AEAT (Ministerio de Hacienda) de cualquier capital de España o municipio importante.

El primer destino suele ser Cataluña, Canarias o Madrid, pero después del tiempo reglamentario (dos años) se puede pedir traslado a cualquier otra provincia en la que haya vacantes.

Quién consiga plaza fuera de Málaga podrá obtener destino en Málaga cuando cuente con suficientes puntos en el concurso de traslados.

Algunas otras cuestiones sobre las fases de la oposición y los lugares de examen y territorio de examen

La Oferta de empleo se aprueba en el primer trimestre del año.

Las bases de la convocatoria se aprueban durante ese año, normalmente en el segundo semestre.

Los exámenes se celebran probablemente en torno al primer trimestre del siguiente año.

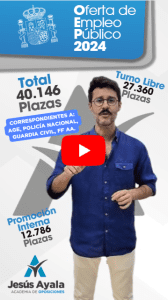

Plazas que se esperan

Estamos a la espera de la OEP 2024

Otras cuestiones

Una vez aprobada la oposición hay un período de 4 meses en la Escuela de Hacienda Pública (Madrid o Barcelona).

Tras 2 años desempeñando el puesto de trabajo, se puede acceder mediante promoción interna (oposición excluyendo los 2 primeros exámenes) al Cuerpo Superior de Inspectores de Hacienda del Estado (A1).

La preparación de esta oposición equivale a un master de asesoría fiscal, por lo que los conocimientos que se adquieren, se hacen demandados en otros sectores.

Aprueba las oposiciones de Técnicos de Hacienda Pública, con nuestra ayuda. Ponemos a tu alcance todos los medios disponibles y el mejor equipo de profesores para que superes con éxito estas oposiciones. Además estarás puntualmente informado de las ofertas, bases de convocatoria y plazos de solicitudes. Si estás opositando déjanos ayudarte a conseguir tu plaza, y si todavía no has empezado descubre nuestro sistema de enseñanza que a tantos alumnos/as les ha servido para conseguir su plaza en la administración pública.

Algunas de las ventajas de prepararte en Academia Jesús Ayala:

- Matrícula gratis.

- Profesorado con amplia experiencia.

- Compromiso de temario actualizado y al día.

- Garantía de satisfacción de nuestros antiguos alumnos/as.

- Sin compromiso de permanencia.

- Cuotas mensuales, no anuales.

REQUISITOS DE LOS ASPIRANTES.

1. Nacionalidad: Ser español.

2. Edad: Tener cumplidos dieciséis años de edad y no exceder de la edad máxima de jubilación forzosa.

3. Titulación: Estar en posesión o en condiciones de obtener el título de Diplomado, Ingeniero Técnico, Arquitecto Técnico o Grado. Se considerará equivalente al título de Diplomado universitario el haber superado tres cursos completos de Licenciatura, conforme a lo dispuesto en la disposición adicional primera del Real Decreto 1272/2003, de 10 de octubre. En el caso de titulaciones obtenidas en el extranjero se deberá estar en posesión de la credencial de homologación o, en su caso, del correspondiente certificado de equivalencia. Este requisito no será de aplicación a los aspirantes que hubieran obtenido el reconocimiento de su cualificación profesional, en el ámbito de las profesiones reguladas, al amparo de las disposiciones de derecho de la Unión Europea.

En el caso de titulaciones obtenidas en el extranjero se deberá acreditar estar en posesión de la correspondiente credencial de homologación. Este requisito no será de aplicación a los aspirantes que hubieran obtenido el reconocimiento de su cualificación profesional, en el ámbito de las profesiones reguladas, al amparo de las disposiciones de Derecho Comunitario.

4. Capacidad: Poseer la capacidad funcional necesaria para el desempeño de las funciones que se deriven del puesto a desempeñar.

Ejercicios. La fase de oposición consistirá en la realización de los ejercicios que a continuación se detallan, siendo todos ellos obligatorios y eliminatorios.

PRIMER EJERCICIO

Constará de dos partes a realizar en una única sesión, siendo ambas obligatorias.

Primera parte: Consistirá en la contestación por escrito, en un tiempo máximo de dos horas treinta minutos, a un cuestionario de veinticuatro preguntas/supuestos sobre el temario de «Derecho Civil y Mercantil. Economía» y «Derecho Constitucional y Administrativo».

Segunda parte: Consistirá en una prueba de conocimiento de los idiomas inglés, francés o alemán, a elección de la persona aspirante, de carácter obligatorio y no eliminatorio. Se establecen dos modalidades excluyentes de evaluación: una presencial y, otra, sustitutiva de la anterior, mediante la cual las personas aspirantes podrán acreditar su conocimiento de inglés, francés o alemán, de acuerdo con el Marco Común Europeo de Referencia de las Lenguas (MCER).

En la modalidad presencial, consistirá en la realización de una prueba escrita consistente en completar un texto en el idioma elegido, con las palabras o expresiones adecuadas y sin diccionario.

Para la realización de esta parte, las personas aspirantes dispondrán de 1 hora.

En la modalidad de acreditación de los conocimientos mediante titulación, alternativa de la anterior, las personas aspirantes podrán acreditar su conocimiento de inglés, francés o alemán, presentando alguno de los títulos que se incluyen en la convocatoria, conforme al Marco Común Europeo de Referencia para las Lenguas, del idioma escogido, siempre y cuando dicho título se haya obtenido en los cinco años anteriores al plazo de finalización de presentación de instancias.

Quienes se acojan a esta modalidad, además de indicarlo en la solicitud de participación, deberán adjuntar a dicha solicitud la titulación que acredita el conocimiento del idioma elegido.

SEGUNDO EJERCICIO

Consistirá en la resolución por escrito, en un tiempo máximo de cuatro horas, de cinco supuestos prácticos de Contabilidad y Matemática Financiera, según el temario.

TERCER EJERCICIO

Constará de dos partes, a realizar en una única sesión, siendo ambas eliminatorias.

Primera parte: Consistirá en la contestación por escrito, en un tiempo máximo de dos horas y media, a un cuestionario de veinticuatro preguntas de acuerdo con el temario de «Derecho Financiero y Tributario Español». Entre dichas preguntas se incluirá la realización de supuestos prácticos, tanto de liquidación de Impuestos como de aplicación del resto del Derecho Tributario.

Segunda parte: Consistirá en desarrollar por escrito, en un tiempo máximo de hora y media, un tema extraído al azar de «Derecho Financiero y Tributario Español», excluidos los temas números 1, 2, 3, 17, 21, 27, 28, 32, 37 y 38. El tema deberá ser leído por el opositor, en sesión pública, ante el Tribunal. Los ejercicios deberán escribirse de tal modo que permitan su lectura por cualquier miembro de los Tribunales, evitando la utilización de abreviaturas o signos no usuales en el lenguaje escrito.

CALIFICACIÓN

La calificación de los ejercicios de la fase de oposición se realizará de la forma siguiente:

Primer ejercicio: Primera parte: Se calificará de 0 a 20 puntos, siendo necesario obtener 10 puntos para superarlo. Segunda parte: Se calificará de 0 a 3 puntos.

Segundo ejercicio: Se calificará de 0 a 30 puntos, siendo necesario obtener un mínimo de 15 puntos para superarlo.

Tercer ejercicio: Se calificará de 0 a 40 puntos, siendo necesario obtener 20 puntos para superar el ejercicio. Cada una de las partes se calificará de 0 a 20 puntos. No se admitirá la compensación en el caso de que la calificación fuera inferior a 8 puntos en alguna de las dos partes. El Tribunal podrá publicar las listas de los aspirantes que hayan igualado o superado la calificación mínima de 8 puntos en la primera parte del tercer ejercicio y que, consecuentemente, pueden realizar la lectura del tema escrito.

Conservación de calificaciones y reserva de ejercicios

A las personas aspirantes que participen por el turno de acceso libre y superen el primero y/o segundo ejercicio, se les conservará la calificación obtenida en ellos para la convocatoria inmediata siguiente, siempre y cuando el contenido del temario, la naturaleza y la forma de calificación de los ejercicios en los que se hubiera conservado la nota sean esencialmente análogos, salvo actualización normativa.

El cómputo para estas exenciones se realizará a partir de la convocatoria del proceso selectivo en la que se superen los ejercicios reservados. No obstante, si en la convocatoria inmediata siguiente optasen por realizar el ejercicio o alguno de los ejercicios de que se trate, quedará sin efecto el resultado obtenido para aquel en la presente convocatoria.

Para hacer efectivas las reservas a las que se refiere este punto, las personas aspirantes deberán expresarlo en la correspondiente solicitud de participación en el proceso selectivo. Este derecho a la reserva sólo se hará efectivo si la persona aspirante cumplía los requisitos exigidos en la convocatoria que lo devengó.

Derecho Civil y Mercantil. Economía

Derecho Constitucional y Administrativo

Contabilidad y Matemática Financiera

Derecho Financiero y Tributario Español

MATRÍCULA GRATUITA

El pago mensual se podrá hacer en efectivo, tarjeta bancaria o transferencia

SERVICIO EXENTO DE IVA

HORARIOS 2025/2026

|

Grupo de inicio tardes |

MODALIDAD MIXTA |

Horario |

Martes 16.30 a 20.00 y jueves 16.30 a 18.30 |

Fecha de inicio |

Octubre 2025 |

Duración |

24 meses |

Precio |

Libre 160 €/mesPI- 120 €/mesInspección, solo contabilidad- 130 €/mes |

El curso será impartido por profesorado cualificado académicamente y con amplia experiencia profesional, adaptado a la especialidad seleccionada por el alumno/a. Los equipos docentes están compuestos por juristas, especialistas en las materias científico-técnicas y conferenciantes para temas o epígrafes específicos, todos ellos con una experiencia media entre 10 y 20 años en el ejercicio de sus respectivas profesiones.

DOCENTES TITULARES

José Saturnino González Rosón, licenciado en Derecho por la Universidad de Salamanca (1984). Currículum profesional: Funcionario del Cuerpo Técnico de Hacienda desde 1985 (Subinspetor de los Tributos) ha desarrollado su actividad profesional desde entonces en el Ministerio de Hacienda y, desde su creación, en la Agencia Estatal de Administración Tributaria. 5 años en la Inspección y desde 1991 hasta 2005 como Jefe de la Unidad Regional Económico Financiara. Desde 2005 hasta la actualidad como Jefe de Grupo Regional de Recaudación en la Oficina de Relación con los Tribunales en la Delegación de Málaga Experiencia docente: desde 1992 a 1998 fue profesor de contabilidad en EADE (enseñanza universitaria concertada con la Universidad de Gales). Desde 1999 prepara las oposiciones de acceso al Cuerpo Técnico de Hacienda, impartiendo la asignatura de contabilidad financiera. Además, participa como docente del Impuesto sobre Sociedades en dos escuelas de negocios de Málaga (EADE y ESCUELA EXCE) que imparten sendos Master de Asesoría Fiscal y de Empresas.

Francisco Burgos García, Licenciado en Ciencias Económicas y Empresariales por la Universidad de Málaga en 1981. Desde el año 1983 es funcionario del Ministerio de Hacienda, perteneciente al Cuerpo Técnico de Hacienda, antes denominado Cuerpo Especial de Gestión de la Hacienda Pública. Es Auditor de Cuentas, inscrito en el Registro Oficial de Auditores de Cuentas. Ha desarrollado su carrera profesional dentro de la Administración Tributaria, ocupando diferentes puestos de trabajo dentro de la Inspección de los Tributos, adscritos al Ministerio de Hacienda en la Delegación de Barcelona y la Delegación de Málaga, y posteriormente en la Agencia Estatal de Administración Tributaria desde su creación en 1992, en la Delegación Especial de Andalucía, Sede de Málaga, siempre en el Área de Inspección. Ha intervenido como profesor en cursos organizados por la propia Agencia Tributaria para la preparación de oposiciones para el acceso al Cuerpo Técnico de Hacienda, dirigidos a funcionarios de otros cuerpos que han optado a la promoción interna. Como docente, ha colaborado desde su creación y hasta 2008 con la Escuela Autónoma de Dirección de Empresas (EADE), asociada con la Universidad de Gales, en la Licenciatura de Administración y Dirección de Empresas como profesor de Matemáticas Financieras, Contabilidad de Costes y Tributos Locales. También ha impartido clases en la Escuela Superior de Estudios de Empresa (ESESA) de Málaga, como profesor de contabilidad en diferentes cursos y masters. Desde el año 2017, se ha dedicado a la preparación de opositores para los cuerpos de Agentes de la Hacienda Pública y Cuerpo Técnico de Hacienda, dependientes del Ministerio de Hacienda.

![]()

DESCARGAR

Toda la información completa